Transmettre à ses petits-enfants: la donation-partage transgénérationnelle avec réincorporation

Pour transmettre à ses petits-enfants, la solution qui consiste à réincorporer des biens antérieurement donnés à ses enfants pour les redistribuer entre ses petits-enfants est une solution intéressante. Bien que le régime fiscal de la réincorporation diffère selon que la donation réincorporée date de plus ou de moins de 15 ans, l’opération peut être avantageusement réalisée sans attendre 15 ans.

La donation-partage transgénérationnelle (DPTG) est l’outil juridique à privilégier pour réaliser des transmissions à ses petits-enfants. Ce pacte successoral permet aux grands-parents d’organiser de leur vivant la répartition de leurs biens entre leurs enfants et leurs petits-enfants, alors même que ces derniers ne sont pas leurs héritiers. La participation des enfants est essentielle puisqu’ils consentent à ce que leurs propres enfants soient allotis en leur lieu et place. L’enfant renonce ainsi à tout ou partie de ses droits. La part de succession qui est réservée aux enfants (soit ½ si 1 enfant, 2/3 si 2 enfants, ¾ si 3 enfants et plus) va bénéficier à leurs propres enfants. En conséquence, la transmission est sécurisée civilement et le grand-parent conserve la liberté de disposer de sa quotité disponible (soit ½ si 1 enfant, 1/3 si 2 enfants, ¼ si 3 enfants et plus) qui n’est pas consommée par cette transmission.

Ce pacte de famille permet de réincorporer des biens antérieurement donnés aux enfants et de les réallotir, sous l’autorité du grand-parent et avec l’accord des enfants, entre les petits-enfants au sein de chaque souche constituée par l’enfant et sa descendance.

Sur le plan fiscal, l’opération est performante comme l’illustre l’exemple ci-dessous et ce, sans nécessairement attendre que plus de 15 années, se soient écoulées entre la donation initiale et sa réincorporation au sein d’une DPTG. Certes, si la donation initiale réincorporée a plus de 15 ans, la réincorporation est taxée au seul droit de partage de 2.50%, alors que si elle est plus récente, c’est-à-dire si elle a moins de 15 ans, les droits de donation sont dus sur la valeur des biens réincorporés en appliquant le tarif entre grand-parent et petit-enfant (c’est-à-dire le tarif en ligne directe qui est un tarif progressif avec des tranches successives de 5 à 45% après application de l’abattement de 31 865 euros). Cela étant, le coût fiscal de la réincorporation de biens donnés depuis moins de 15 ans est fortement réduit, voire anéanti, par la règle de l’imputation des droits de donation acquittés lors de la première donation sur les droits de donation dus à raison des mêmes biens réincorporés (article 776 A 3e alinéa du Code général des impôts). Ainsi, en cas de réincorporation de la totalité des biens donnés depuis moins de 15 ans, la totalité des droits de donation payés initialement est soustraite des droits de donation nouvellement dus.

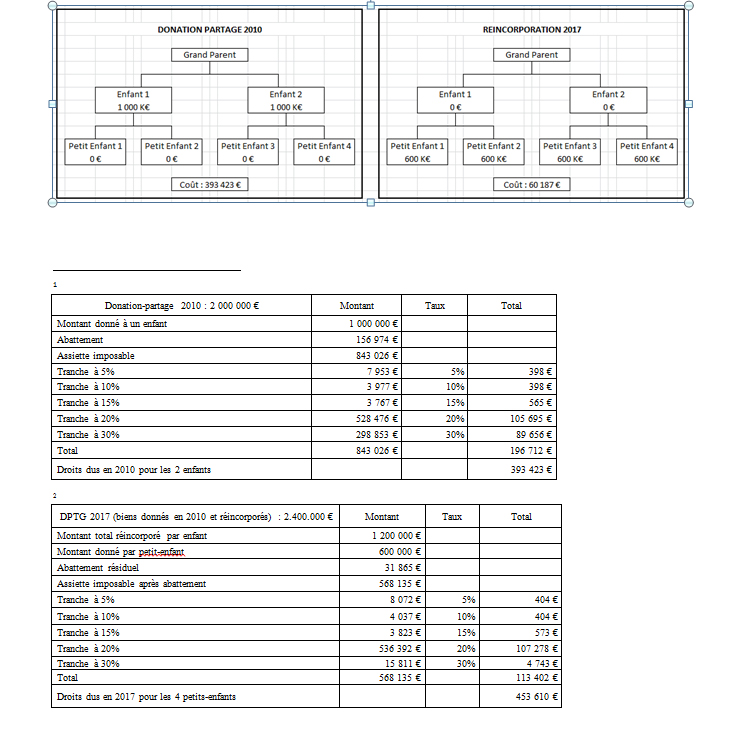

L’exemple suivant permet d’illustrer l’intérêt d’une réincorporation d’une donation-partage de moins de 15 ans.

2010 : donation-partage entre le parent et ses deux enfants : la valeur des biens transmis est de 2 000 000 € soit 1 000 000 € à chaque enfant – les droits de donation acquittés se sont élevés à 393 423 euros pour les deux enfants.

2017 : réincorporation par le grand-parent de la totalité des biens donnés en 2010 revalorisés de 20% soit 2 400 000 euros avec redistribution à ses quatre petits-enfants – 2 petits-enfants par souche – chacun recevant 600 000 euros (2 400 000 € /4). Les droits de donation dus pour les quatre petits-enfants s’élèvent à 453 610 € avant imputation et à 60 187 € après imputation des droits payés en 2010 (453 610 – 393 423 €).

Au final, la réincorporation en 2017, soit avant 15 ans, représente un coût fiscal de 60 187 € qui est, à quelques euros près, identique à celui d’une réincorporation en 2025, soit après 15 ans, qui s’élève à 60 000 € (2 400 000 euros * 2.50%).

La réincorporation de donation antérieure de moins de 15 ans peut parfois même être réalisée sans coût fiscal. Tel est le cas, si les biens n’ont pas augmenté de valeur entre la donation initiale ou encore s’ils bénéficient lors de la réincorporation d’un régime fiscal de faveur, tel le Dutreil transmission pour les titres des entreprises, dont ils n’ont pas bénéficié lors de la donation initiale.

Il existe donc de bonnes raisons de s’intéresser à ce mécanisme de réincorporation. En outre, du fait que la DPTG avec réincorporation s’inscrit dans les rapports grand-parent/petit-enfant, deux autres conséquences fiscales favorables sont à signaler : d’une part, dans la succession du grand-parent, les biens donnés puis réincorporés ne seront pas pris en compte pour le calcul des droits de succession dus par les enfants, d’autre part, les transmissions entre les enfants et leurs propres enfants ne seront pas affectées par cette DPTG. Elles pourront dès lors bénéficier de l’abattement actuel de 100 000 euros et des tranches basses du tarif fiscal, à défaut de donations entre eux depuis moins de 15 ans.

Votre conseiller AVENIR & SERENITE PATRIMOINE se tient à votre disposition pour faire un point global sur votre situation particulière et établir votre diagnostic personnalisé.